TENGO OTROS DATOS

El secretario de Hacienda y Crédito Público, Rogelio Ramírez de la O, entregó el pasado miércoles 8 de septiembre el Paquete Económico 2022 a la Cámara de Diputados, el cual incluye la Iniciativa de la Ley de Ingresos de la Federación (ILIF), el Proyecto de Presupuesto de Egresos de la Federación (PPEF), así como los Criterios Generales de Política Económica (CGPE).

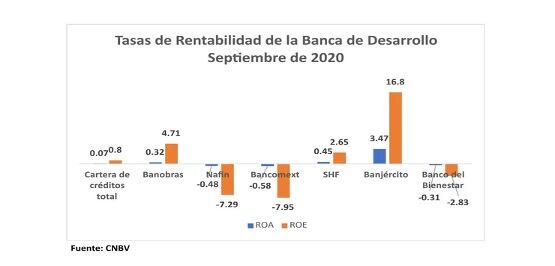

En los documentos entregados por el funcionario a los legisladores están plasmadas las expectativas del Gobierno de la Cuarta Transformación (4T) en materia económica para el próximo año y se pronostica un crecimiento de 4.1% del Producto Interno Bruto (PIB), un tipo de cambio a 20.3 pesos por dólar y una inflación a un nivel de 3.4%, pero en el texto no se especifica con detalle cómo será la participación de la Banca de desarrollo para fomentar el crecimiento de la actividad económica y que haya un cambio verdadero ya que actualmente estos intermediarios han contribuido muy poco para que el país salga de la crisis económica en que se encuentra inmerso a causa de la pandemia de Covid-19.

Los Criterios Generales de Política Económica para el año próximo habla de que “se espera que la posición sólida que han mantenido la Banca de desarrollo y la privada, con índices de capitalización superiores a estándares internacionales y bajos índices de morosidad, fungirá como un elemento clave para financiar proyectos de alto impacto regional y sectorial, así como para facilitar la inclusión financiera”.

El titular de la secretaria de Hacienda ha reconocido en varios foros la importancia de la Banca de desarrollo para impulsar el bienestar y los proyectos de desarrollo regional que tienen un papel clave en el crecimiento incluyente de largo plazo.

La Banca de desarrollo es un instrumento del Estado mexicano para generar y distribuir riqueza en actividades prioritarios del país; y para nivelar las condiciones de desarrollo social dados los rezagos y las desigualdades existentes a nivel sectorial, regional y en la distribución del ingreso. Su actuación es vital para alcanzar el desarrollo sostenible mediante el impulso de proyectos con gran utilidad social y para revitalizar aspectos sustantivos como son la provisión de infraestructura, vivienda y alimentos, la generación de empleos, la inclusión financiera de amplios segmentos de la población, el acceso al crédito en condiciones preferenciales de productores de bajos ingresos con potencial productivo y (ahora más que nunca) para la preservación del capital natural.

En la actualidad las instituciones de intermediación financiera del Estado mexicano no han tenido un papel destacado en el crecimiento de la economía ya que los créditos otorgados por estos organismos se han desplomado en los primeros cinco meses de este año en un 35% anual, siendo su punto más bajo desde 2010, lo que significa que hay un debilitamiento de la actividad económica del sector privado y el consiguiente cierre de empresas a causa de la pandemia de Covid-19, lo que indica que las autoridades hacendarias no han hecho su labor para inyectar recursos desde esas intermediarias financieras para la reactivación de la economía.

Las instituciones financieras de desarrollo otorgaron prestamos entre enero y mayo de este año por 214 mil millones de pesos en créditos, mientras que en el mismo periodo del 2020 el nivel alcanzó 327 mil millones, tocando su máximo de los últimos 20 años.

Nacional Financiera (Nafin) redujo en los primeros cinco meses del 2021 los montos de créditos en un 32% a 107 millones de pesos en comparación con el mismo periodo del año pasado.

El Banco Nacional de Obras y Servicios Públicos (Banobras) presenta una caída de 52% en el monto de los préstamos otorgados a 15 mil 531 millones de pesos, su peor nivel desde 2017.

El Banco de Comercio Exterior (Bancomext) solo lleva 62 mil 577 millones en créditos otorgados, entre enero y mayo de este año lo que representa un 36% menos que en el mismo periodo de 2020.

La Banca de desarrollo que nació en la era posrevolucionaria, con el fin de contribuir al crecimiento de la economía; sin embargo, en los últimos años estas instituciones financieras del Estado mexicano han perdido el objetivo para el que fueron creadas. En la actualidad estos intermediarios financieros no han podido fomentar el crecimiento económico del país, y el Gobierno de la Cuarta Transformación no ha podido rencauzar en la dirección correcta a estos bancos.

Actualmente existen seis instituciones que constituyen el sistema de banca de desarrollo mexicano, con un amplio espectro en cuanto a los sectores de atención: pequeña y mediana empresa, obra pública, apoyo al comercio exterior, vivienda y promoción del ahorro y crédito al sector militar.

· Nacional Financiera, S.N.C. (Nafin)

· Banco Nacional de Obras y Servicios Públicos, S.N.C. (Banobras)

· Banco Nacional del Comercio Exterior, S.N.C. (Bancomext)

· Sociedad Hipotecaria Federal, S.N.C. (SHF)

· Banco del Bienestar, S.N.C.

· Banco Nacional del Ejército, Fuerza Aérea y Armada, S.N.C. (Banejercito)

El gobierno del presidente Andrés Manuel López Obrador está tratando de fusionar a Banobras con SHF y Nafin con Bancomext.

En los últimos 30 años la Banca de desarrollo se ha olvidado del otorgamiento créditos a las micro, pequeñas y medianas empresas (Mipymes) preferencia a otorgamiento de préstamos muy favorables a grandes empresas como son el diario El Universal, El Financiero, Grupo Famsa, proyectos de infraestructura como plantas eólicas y fotovoltaicas concesionados a grandes corporativos privadas mexicanos y extranjeros y que no brindan rentabilidad social.

El pasado mes de julio la jefa de Gobierno de la Ciudad de México (CDMX), Claudia Sheinbaum, junto con el secretario de Hacienda Arturo Herrera anunciaron el lanzamiento del programa: Impulso de Nacional Financiera con el que se otorgarán créditos a tasa de preferencia de 13 por ciento a micro, pequeñas y medianas empresas de la capital del país, con lo que buscan potencializar la economía y la recuperación de empleos de la Ciudad de México tras los estragos que ha dejado la pandemia Covid-19.

Los créditos para el programa de Nafin con el gobierno de la CDMX es un buen comienzo para la reactivación de pequeñas y medianas empresas, pero estos recursos son muy pocos comparado con el crédito que le otorgaron al Grupo Famsa por parte de Bancomext hace cinco años que fue del orden de 3 mil 398 millones de pesos cantidad que rebasa por 698 millones de pesos todo lo disponible que se tienen para 2 mil empresas de la capital del país.

El Banco Nacional de Obras y Servicios Públicos presume que el 2020 fue un año histórico para la institución, con cifras récord en colocación de crédito y cartera.

“Como resultado, en ese año (Banobras) logró una colocación de crédito histórica de 158 mil millones de pesos, que contribuyó a la generación de empleos y a incentivar la inversión en un sector estratégico para el país como lo es la infraestructura. Con ello, alcanzó una cartera de 583 mil millones de pesos, la más alta en la historia de la institución”.

La mayor parte de la colocación crediticia de Banobras del año pasado fue para la restructura de deuda de estados y municipios, aprovechando la baja generalizada de las tasas de interés del 2020, pero esto no significo que se financiara nuevos proyectos de infraestructura que es el principal objetivo de la institución.

La Banca de desarrollo tiene que reestructurarse y para eso es necesario que en verdad otorgue créditos a las micro, pequeña y mediana empresas, en las mejores condiciones y que financie los proyectos de infraestructura necesarios para estrechar las brechas sociales que hay en el país.

México está en el momento de comenzar a plantear una reactivación económica a través de créditos para las micro, pequeñas y medianas empresas, lo que hará que poco a poco comienza a dejarse atrás el detonador de la crisis económica, la pandemia de Covid-19.

Para salir lo más pronto posible de la crisis económica, es necesario que exista un sector financiero fuerte, pero también incluyente con las micro, pequeñas y medianas empresas y es a través de fondos “semilla” como se pueden mover los recursos y generar empleos no solo en la Ciudad de México, sino en todo el país. Se tendrá que tener mayor énfasis al sector servicios y turismo que han sido los más afectados con la pandemia de Coronavirus.

Para alcanzar mayores niveles de desarrollo, no sólo se requiere crecer más, sino atender los principales desequilibrios sociales, sectoriales y regionales. Situación que conlleva a una importante participación de los instrumentos de fomento del Estado, bajo la premisa de que se requiere alcanzar en forma sostenida un crecimiento del PIB de 6% anual. Por lo tanto, es necesario contar con condiciones propicias para la producción e inversión, tales como: bajo costo del capital y financiamiento en todos los plazos y para todos los sujetos de crédito; atender con recursos de inversión, crediticios y de investigación y desarrollo a los sectores y a las regiones con mayores rezagos económicos; crear y ampliar infraestructura física y canalizar recursos para el desarrollo humano y la protección del medio ambiente; incorporar tecnología moderna; alcanzar estándares de calidad y productividad a niveles internacionales; contar con suficientes canales de distribución de productos y de abasto de insumos, entre otros.